私は以下目的達成に向け投資を実施し資産を築いています。

| 目的 | 手段 | comment |

| 老後向け資産最大化 | 積立NISA | S&P500をベンチマークとするeMAXIS Slim 米国株式に投資 |

| 企業DC | 手数料の安い世界株の投資信託に投資 | |

| お小遣いUP | 高配当投資 | 高配当を狙って個別株、ETFに投資 |

| 趣味 | FX | 資産拡大を目的とせず、趣味で投資 |

投資を実践していく上で、自分の家計管理の重要性を日々感じております…

今回記事においてはそれらを経験を交えて解説していきます。

Contents

資産を築く為に家計簿が必要なのか?

資産を築くために必要なこと

本格的に資産運用を始めるあたり参考にした書籍があります。

Youtubeで有名な両学長の本です。

この本は、お金持ちになる方法(=経済的自由=支出<不労所得)を実現する為に、お金にまつわる5つの力(貯める力、稼ぐ力、増やす力、守る力、使う力)について体系立てて分かりやすく解説されています

どれも参考になることばかりでしたが、個人的に参考になったのは以下二つの力です。

まず一つ目は”貯める力“です。

貯める力とは、文字通り貯金をする力です。

特に固定費削減の重要性を説いており、加入すべき保険の基準やふるさと納税を活用した節税方法など解説されています。

二つ目は”稼ぐ力“です。

稼ぐ力を会社に勤めて得ることが出来る給与所得と副業などによる事業所得に分けて考え、給与所得だけでは経済的自由に近づくには時間がかかるとし、事業所得を得ることによって加速できると説いております。

これら二つの力を活用して投資の種銭最大化を図り、資産を購入することが資産を築く理想のステップと位置付けております。

本書においては、上記を実現する為に、考え方だけでなく、私たちがすぐに実践できる具体的行動まで言及しているので、資産運用を始めたばかりで何から始めたら良いのかわからない人にはピッタリな書籍だと思います。

目的を達成するには現状を把握する必要がある

資産を築くには、貯める力、稼ぐ力を活用して投資の種銭最大化を図り、資産を購入していくことが重要だということはわかりました。

それでは、種銭最大化を図る為にどうすればよいでしょうか?

種銭=稼ぐ力(給与もしくは事業所得)⁻貯める力(固定費削減等による生活支出最小化)

種銭は上記式にて表すことができます。

つまり、最大化を図るには現状の自分の給料もしくは事業所得、必要な生活支出を把握して、問題、課題を抽出して改善する行動を起こす必要があると言えます。

家計簿が続かない理由

種銭を最大化するためには現状の働く力と貯める力を把握し、お金の流れの見える化を図ることが重要です。お金の流れを見える化するには家計簿が必要となります。

これはあくまで個人的な感覚ですが、多くの方が自分の稼いでいる金額についてはざっくりと把握していても、生活支出を把握されている方は少ないのではないかと思います。

正直なところ、日々何にいくら使っていて、月々自分にどのくらい生活費がかかっているのかは把握するのは非常に手間が掛かります。

一時期実際に家計簿をつけて生活支出を把握しようとしましたが、長く続けることはできませんでした。

続かない理由を考えると、家賃や携帯代等の固定費に当たるものは金額がほぼ決まっているので把握しやすいが、生活必要品、食費等の変動費が把握しづらく、それらを把握して記録していくことが非常にめんどくさくなり続かなかったと考えております。

もう少し具体的に考えると、変動費への支払い方法が現金支払い、カード支払い、ポイント払い等複数に分かれており、支払いの都度にレシートや領収書明細記録、確認し、項目ごとに自分で集計していくのが時間が掛かってめんどくさいと感じていました。

更にこれら作業をするにはまとまった時間が必要ですが、日々の仕事や育児などで時間に追われて疲弊していたりすると、いくら支出の記録が大事と理解し、モチベーションを高く持っていても家計簿を自分の手で続けていくのは非常に困難ではないかなと思います。

このように家計簿が続かない私がなんとか家計簿をつける方法がないか探していた所…

ありました‼

それはズボラな私でも続けることができる家計簿アプリ”Money Forward ME”

前置きが非常に長くなってしまいましたが、今回記事ではMoney Forward MEを実際に使ってみて、すごいと思うところやメリットについて解説します。

私と同じ様に家計簿が長く続かないと悩んでいる方の参考になれば嬉しいです。

Money Forward ME

Money Forward MEとは?

基本的な機能(無料版/有料版共通)

基本的な機能を列挙すると以下の通りです。

課金のメリット

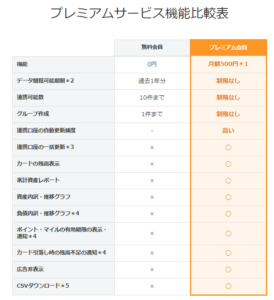

Money Forward MEには課金(月額500円)によって以下機能を追加することができます。

私は初めの頃は無料版を使用していたのですが、連携したい口座が10個以上あり、自分が集計して記録する手間と時間が省けるのであればと思い、有料版に変更しました。

まだ課金するのには抵抗が…

と思われているあなた!

初回登録された方に限り、”30日間無料でプレミアムサービスを利用することが可能です”

ぜひ、一度無料期間を使ってプレミアムサービスを利用してみてはいかがでしょうか?

一度プレミアムサービスを活用すると自動更新されるので、利用されない方は自ら更新停止を実施する必要がありますので、注意が必要です。

連携できる口座無制限以外にも、資産内訳・推移グラブや残高不足通知、ポイント・マイルの有効期限の表示・通知等の機能については十分に利用すべき価値のある機能だと思います。

セキュリティ

ここで、お金にまつわるアプリに対して常に存在する疑問

不正利用の可能性はないのか?

結論から申しますと、私は問題ないと思います。

理由は以下の通りです。

管理者は株式会社マネーフォワードです。

東証マザーズ一部上場企業で、上場している企業は厳しい審査基準をクリアする必要がありますので、社会的信用が高いです。

その為、管理者が社会的信用が高いため、非上場の企業に比べて、管理やセキュリティ、万が一の保証等がしっかりしている為、安心して利用できます。

上述した通り、Money Forward MEは連携している口座から支払い明細や口座残高を表示すすることができます。

上記情報はweb上にて明細を確認するログインIDやログインパスワードを利用して明細を表示しており、実際に振込に必要な暗証番号や乱数表等の情報は入力することがないので、不正引き出しは起こりづらいと言えます。

詳しくはこちらをご参照ください。

私がメリットに感じているところ

ここからは数多くある家計簿アプリからMoney Foward MEを選んで、実際に使ってみて感じているメリットを説明します。

他の家計簿アプリとの比較でMoney Forward MEの大きな特徴は連携できるサービスの多さであり、その数およそ2600と圧倒的に多いです。

主要な銀行、証券、クレジットはもちろんのこと、Amazon等のネットショッピングまで対応しております。個人的には、企業DCの口座まで連携できたことが非常に驚きました。

上述した連携できるサービス多さによるものですが、連携したクレジットカードや電子マネー等によって日々の清算を行うことができるために、キャッシュレスに移行しやすくなりました。

そうすることで、これまで生活必要品や食費、ちょっとした買い物等に対して現金やクレジットカードで支払っていましたが、クレジットカードや電子マネー等のキャッシュレス決済によって記録が残り変動費が把握しやすくなりました。

連携サービスの多さでキャッシュレス化が進めやすく、キャッシュレス化によって支出把握ができ、お金の見える化が自動でできることがMoney Foward MEを使う上での一番のメリットだと私は思います。

タイムリーに収入や支出、残高や資産状況等を具体的な数値で把握できることで、今まで何に支払ったのかな、支払い足りるかな等漠然とした不安を払拭してくれました。

更に数値や具体的な費目まで把握することができれば改善へ向けての具体的な行動をイメージしやすくなったこともメリットとして挙げられます。

まとめ

今回は家計管理に役立つ家計簿アプリ、Money Forward MEについて紹介しました。

投資を始めた頃は、どの銘柄に投資すべきかということばかり考えていましたが、実際に投資を始めて感じることは、いくら有益な投資先を知っていても投資に回すお金がなければ投資できない、もしくは、投資できるお金が少なければ得られるリターンも少ないという事実を痛感しています。

繰り返しにはなりますが、資産を大きく築くには投資をするための種銭の最大化が必須です。

種銭の最大化を図るにはまず自分の現状を把握して改善を図っていく必要があります。

有名な兵法書”孫子”に有名な故事成語があります。

”彼を知り己を知れば百戦殆からず”

意味は、敵の実力や現状をしっかりと把握し、自分自身のことをよくわきまえて戦えば、何度戦っても勝つことができるということです。

現代風にアレンジすれば、何か問題を解決するにときは、その内容を吟味し、自分の実力を認識したうえで対処すればうまくいくと言い換えることができます。

種銭最大化のためにまずは現状の家計の把握‼

それに大きく貢献する“Money Foward ME”

まず無料でもよいので始めてみてはいかがでしょうか?

ではまた‼

”歩いた道こそ武勇伝”

コメント